นักลงทุนส่วนใหญ่มักจะคุ้นเคยกับตราสารทุน หรือ หุ้น เนื่องจากเป็นตราสารหนี้ที่เข้าใจง่าย

ไม่มีความซับซ้อน แต่หากกล่าวถึงตราสารหนี้ หลายท่านก็มักจะเริ่มทำหน้าสงสัย แต่เมื่อกล่าวถึงพันธบัตรออมทรัพย์

หุ้นกู้ และตั๋วแลกเงิน ก็จะเริ่มถึงบางอ้อ บางท่านก็อาจจะเคยลงทุนบ้างแต่ก็มักจะไม่ทราบว่าทั้งหมดนี้เรียกโดยรวมว่า

ตราสารหนี้ และไม่ทราบว่าตราสารหนี้เหล่านี้แตกต่างกันอย่างไร ทำไมถึงต้องมีชื่อเรียกที่แตกต่างกัน

ตราสารหนี้ โดยหลัก ๆ แล้ว ออกโดย 3 กลุ่มหลัก ได้แก่

1. รัฐบาล / หน่วยงานภาครัฐ ซึ่งจะประกอบไปด้วย 3 องค์กรย่อย

ได้แก่

1.1 รัฐบาล(Government)

• ตั๋วเงินคลัง (Treasury bill): เป็นตราสารหนี้ระยะสั้น มีอายุไม่เกิน 365 วัน

• พันธบัตรรัฐบาล (Loan bond): เป็นตราสารหนี้ระยะยาว มีอายุตั้งแต่ 365 วัน

1.2 ธนาคารแห่งประเทศ (Bank of Thailand)

• ตั๋วเงินธนาคารแห่งประเทศไทย (Central bank bill): เป็นตราสารหนี้ระยะสั้น มีอายุไม่เกิน

365 วัน

• พันธบัตรธนาคารแห่งประเทศไทย (Bank of Thailand bond): เป็นตราสารหนี้ระยะยาวมีอายุตั้งแต่

365 วัน

1.3 รัฐวิสาหกิจ (State-owned-enterprise)

• พันธบัตรรัฐวิสาหกิจ (State-owned-enterprise bond): เป็นตราสารหนี้ระยะยาว มีอายุมากกว่า

365 วัน

2. บริษัทเอกชน (Corporate company) ตราสารหนี้ที่ออกโดยกลุ่มนี้จะเรียกโดยรวมว่า

หุ้นกู้ (Corporate bond)ทั้งนี้ สามารถเลือกออกเป็นระยะสั้น ซึ่งมีอายุไม่เกิน 270

วัน หรือ ระยะยาว ซึ่งมีอายุตั้งแต่ 270 วัน ก็ได้

3. องค์กรต่างประเทศ (Foreign) ตราสารหนี้ที่ออกโดยกลุ่มนี้จะเรียกว่า

ตราสารหนี้ต่างประเทศ (Foreign bond) โดยอาจจะเป็นบริษัทต่างชาติ หรือ หน่วยงานภาครัฐต่างชาติก็ได้

ส่วนใหญ่มักออกเป็นตราสารหนี้ระยะยาว

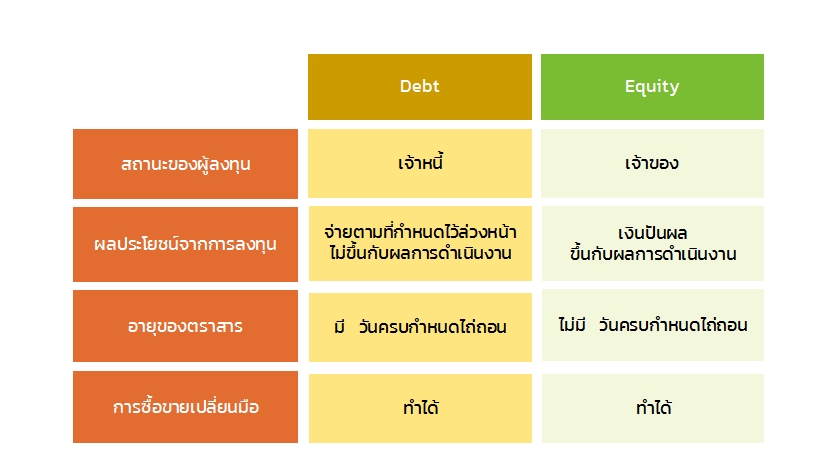

“หุ้นกู้” จัดเป็นตราสารหนี้ ผู้ถือตราสารหรือนักลงทุน

“มีสถานะเป็นเจ้าหนี้” ผลตอบแทนที่ได้จะมีความสม่ำเสมอและแน่นอนโดยอยู่ในรูปของดอกเบี้ย

(Interest) ตลอดอายุตามเงื่อนไขที่ระบุไว้ โดยความเสี่ยงจะขึ้นอยู่กับอันดับความน่าเชื่อถือของผู้ออกตราสารหนี้

(Credit rating) ว่าบริษัทนั้นมีความแข็งแกร่งเพียงใด มีความสามารถในการชำระดอกเบี้ยและเงินต้นหรือไม่

“หุ้น” จัดเป็นตราสารทุน ผู้ถือตราสารหรือนักลงทุน“มีสถานะเป็นผู้ถือหุ้นหรือเป็นเจ้าของร่วมในบริษัท”

ผลตอบแทนที่ได้จะไม่แน่นอน โดยจะมีทั้งส่วนต่างราคาหุ้น (Capital gain) ซึ่งมีความเสี่ยงจากการเปลี่ยนแปลงผันผวนของราคาได้ทุกวัน

(อาจจะกำไรหรือขาดทุนก็ได้) และมีเงินปันผล (Dividend Yield)ซึ่งจะมากหรือน้อยก็ขึ้นอยู่กับผลกำไรของบริษัท

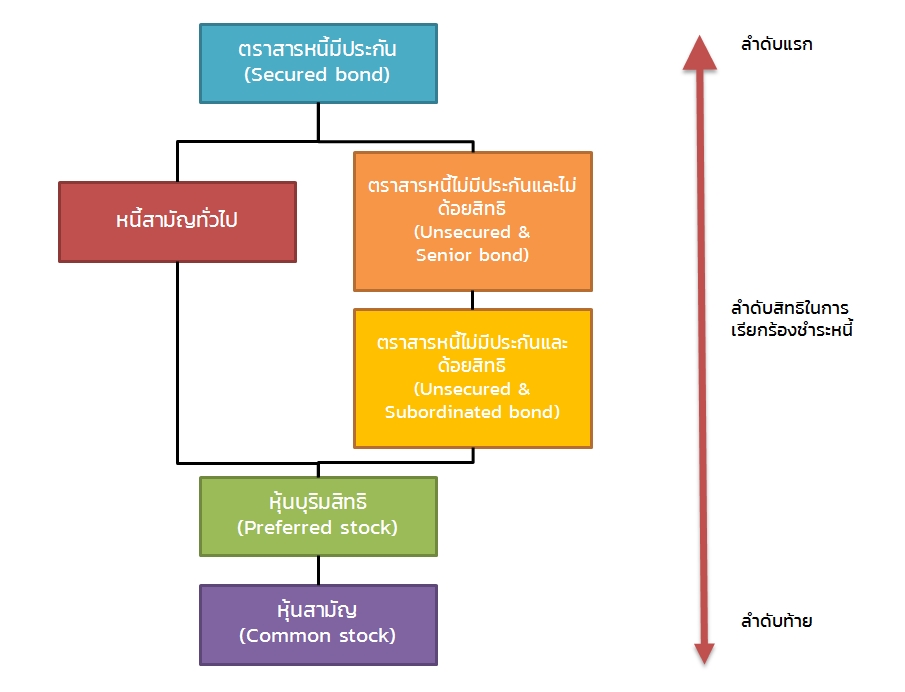

ความแตกต่างที่สำคัญอีกอย่างระหว่าง ตราสารหนี้ กับ ตราสารทุน ก็คือ ในกรณีที่ผู้ออกตราสารไม่สามารถดำเนินกิจการต่อไปได้และอยู่ในสภาพล้มละลาย

สิทธิการเรียกร้องในสินทรัพย์ของบริษัทผู้ออกตราสารจะแตกต่างกัน

โดยผู้ถือตราสารหนี้ซึ่งมีสถานะเป็นเจ้าหนี้จะมีสิทธิเรียกร้องความเสียหายได้ก่อนผู้ถือตราสารทุนที่มีสถานะเป็นผู้ถือหุ้นไม่ว่าจะเป็นหุ้นสามัญหรือหุ้นบุริมสิทธิก็ตาม

ดังนั้น โดยสรุปสั้น ๆ

“หุ้นกู้” คือ การลงทุนในรูปแบบ “ให้ยืมเงิน (ผู้ลงทุนเป็นเจ้าหนี้)”

ผลตอบแทนแน่นอน

“หุ้น” คือ การลงทุนในรูปแบบ “ร่วมเป็นผู้ถือหุ้น” ผลตอบแทนไม่แน่นอน

ตารางเปรียบเทียบความแตกต่างที่สำคัญระหว่าง หุ้น และ หุ้นกู้

1. ผลตอบแทนสูงกว่าการฝากเงินกับธนาคาร แต่มีความเสี่ยงที่ต่ำใกล้เคียงกัน:

ปัจจุบัน การฝากเงินในบัญชีออมทรัพย์กับธนาคารให้ดอกเบี้ยน้อยกว่าพันธบัตรออมทรัพย์ที่ถือว่าปราศจากความเสี่ยงในเรื่องการผิดนัดชำระหนี้และหากผู้ลงทุนสามารถยอมรับความเสี่ยงในระดับที่สูงขึ้นได้ ก็สามารถที่จะเลือกลงทุนในหุ้นกู้ของบริษัทเอกชนที่มีความน่าเชื่อถือและมีผลประกอบการที่แข็งแกร่งได้ซึ่งจะเสนออัตราผลตอบแทนที่สูงกว่าการลงทุนในพันธบัตรออมทรัพย์ขึ้นไปอีก

2. เป็นแหล่งรายได้ที่สม่ำเสมอและคาดการณ์ได้: ตราสารหนี้เป็นพันธะสัญญาที่ระบุไว้อย่างชัดเจนให้ผู้ออกตราสารหนี้ต้องจ่ายดอกเบี้ยตามจำนวนงวดที่ระบุไว้ให้แก่ผู้ลงทุนในตราสารหนี้

จนกระทั่งเมื่อครบกำหนดอายุไถ่ถอนก็จะต้องจ่ายคืนเงินต้นทั้งหมดพร้อมดอกเบี้ยงวดสุดท้าย

(ถ้ามี)อีกด้วย ทำให้ง่ายต่อการคาดการณ์ว่าในแต่ละปีจะมีรายได้จากดอกเบี้ยปีละเท่าไร

และจะได้ในช่วงเวลาใด จึงเหมาะสำหรับนักลงทุนที่ต้องการรายได้ที่แน่นอนสม่ำเสมอ

3. เงินลงทุนมั่นคงปลอดภัย: ตราสารหนี้ของภาครัฐถือเป็นการลงทุนที่ปลอดภัยไม่มีความเสี่ยงจากการผิดนัดชำระหนี้

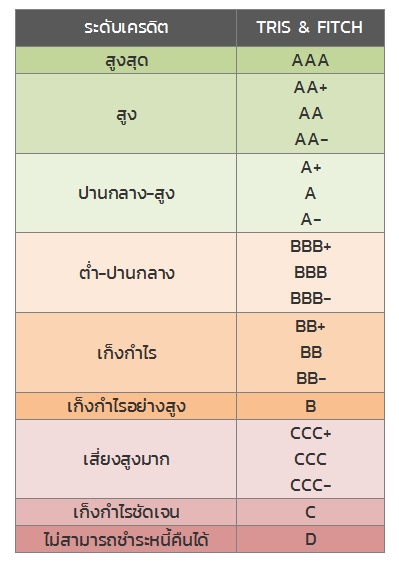

(Risk-free) เนื่องจากมีรัฐบาลและหน่วยงานภาครัฐเป็นผู้ออกตราสารหนี้ ส่วนการลงทุนในตราสารหนี้ภาคเอกชนนักลงทุนสามารถที่จะพิจารณาความสามารถในการชำระหนี้ของบริษัทที่สนใจลงทุนได้จาก

อันดับความน่าเชื่อถือ (Credit rating)ดังภาพ ซึ่งจะเห็นว่ายิ่งอยู่ในอันดับที่สูงก็ยิ่งมีความเสี่ยงต่ำ

4. ตัวช่วยในการลดความเสี่ยงของพอร์ตโฟลิโอการลงทุน:เนื่องจากตราสารหนี้จัดเป็นสินทรัพย์การลงทุนที่มีความเสี่ยงต่ำ

จึงทำให้กลายเป็นหนึ่งในสินทรัพย์ที่เป็นที่นิยมในการนำไปใช้ประกอบการจัดกลุ่มสินทรัพย์ลงทุน

(Asset Allocation) เพื่อลดความเสี่ยงของพอร์ตโฟลิโอการลงทุน

5. สามารถซื้อขายเปลี่ยนมือได้ โดยไม่ต้องรอครบกำหนดอายุไถ่ถอน:

ตราสารหนี้มีตลาดรองที่เปิดให้มีการซื้อขายเปลี่ยนมือได้โดยไม่ต้องรอให้ถึงวันครบกำหนดอายุ

อย่างไรก็ตาม สิ่งหนึ่งที่ผู้ลงทุนต้องพึงระวัง คือ สภาพคล่องในการซื้อขายซึ่งอาจแตกต่างกันไปตามแต่ตราสารหนี้นั้น

ๆ

ผู้ที่ออกตราสารหนี้สามารถออกได้โดย 3 กลุ่มหลัก

ได้แก่ ภาครัฐ บริษัทเอกชน และองค์กรต่างประเทศ อย่างไรก็ตามตราสารหนี้ที่ออกเหล่านี้สามารถออกได้หลากหลายประเภทและมีคุณสมบัติที่แตกต่างกันไปโดยขึ้นอยู่กับผู้ออกว่าต้องการกำหนดให้ตราสารหนี้แต่ละรุ่นมีลักษณะอย่างไรบ้าง

ดังต่อไปนี้

1. ตราสารหนี้มีประกัน (Secured bond) ตราสารหนี้ประเภทนี้ผู้ออกจะนำสินทรัพย์ซึ่งอาจเป็นอสังหาริมทรัพย์

เช่น ที่ดิน ตึก หรือ สังหาริมทรัพย์ เช่น สินค้าในโรงงาน มาเป็นหลักประกันในการออก

โดยผู้ลงทุนหรือผู้ถือจะมีบุริมสิทธิเหนือสินทรัพย์นั้น โดย ก.ล.ต. บังคับว่าหุ้นกู้ประเภทนี้จะต้องจัดให้มี

“ผู้แทนผู้ถือหุ้นกู้” ทำหน้าที่แทนผู้ถือหุ้นกู้ในการรับจำนอง จำนำ หรือรับหลักประกัน

และใช้สิทธิบังคับหลักประกัน รวมทั้งตรวจสอบสถานะของสินทรัพย์ที่นำมาค้ำประกันด้วยทำให้ตราสารหนี้ประเภทนี้จัดเป็นเจ้าหนี้ลำดับต้นๆ

ที่มีสิทธิในการเรียกร้องชำระหนี้

การออกตราสารหนี้ประเภทนี้มีวัตถุประสงค์เพื่อช่วยเพิ่มความน่าสนใจให้แก่นักลงทุน ในบางกรณีบริษัทเอกชนบางรายอาจมีฐานะทางการเงินไม่ดีพอที่จะดึงดูดนักลงทุนให้มาซื้อตราสารหนี้ได้

จึงต้องใช้หลักประกันมาช่วยเสริม หรือในกรณีที่เป็นการออกตราสารหนี้เพื่อระดมทุนในการสร้างโครงการใดๆ

ก็สามารถนำทรัพย์สินของโครงการนั้นมาเป็นหลักทรัพย์ค้ำประกันได้

2. ตราสารหนี้ไม่มีประกัน(Unsecured bond) ตราสารหนี้ประเภทนี้จะไม่ได้จัดให้มีหลักประกันใดๆ

ในการออก โดยผู้ออกตราสารหนี้ชนิดนี้สามารถออกให้เป็นตราสารหนี้ไม่ด้อยสิทธิ (Senior

bond) ซึ่งจะมีฐานะเทียบเท่าเจ้าหนี้สามัญทั่วไปของบริษัทหรืออาจออกให้เป็นหุ้นกู้ด้อยสิทธิ

(Subordinated bond) ที่มีการกำหนดสิทธิของผู้ถือไว้ต่ำกว่าสิทธิของเจ้าหนี้สามัญทั่วไปก็ได้

2.1 ตราสารหนี้ด้อยสิทธิ (Subordinated bond) ตราสารหนี้ประเภทนี้ นักลงทุนหรือผู้ถือ

แม้ว่าจะมีฐานะเป็นเจ้าหนี้แต่จะมีสิทธิที่ด้อยกว่าเจ้าหนี้สามัญรายอื่นๆในการเรียกร้องการชำระหนี้จากบริษัทผู้ออกหากมีการผิดนัดชำระหนี้หรือล้มละลาย

แต่ยังได้รับสิทธิเรียกร้องก่อนผู้ถือหุ้นบุริมสิทธิ และหุ้นสามัญ

2.2 ตราสารหนี้ไม่ด้อยสิทธิ (Seniorbond) ตราสารหนี้ประเภทนี้ นักลงทุนหรือผู้ถือจะมีสิทธิทัดเทียมกับเจ้าหนี้สามัญรายอื่นๆในการเรียกร้องให้ชำระหนี้

โดยได้สิทธิเรียกร้องก่อนผู้ถือตราสารหนี้ด้อยสิทธิ ผู้ถือหุ้นบุริมสิทธิ และผู้ถือหุ้นสามัญตามลำดับ

การแบ่งประเภทตราสารหนี้ตามสิทธิการเรียกร้องทั้งสองกรณีข้างต้นนี้ จะเกิดขึ้นเฉพาะในกรณีที่จะมีการเฉลี่ยทรัพย์หรือการชำระบัญชีบริษัท

เนื่องจากบริษัทผู้ออกตราสารถูกพิทักษ์ทรัพย์ ถูกพิพากษาให้ล้มละลาย มีการชำระบัญชีเพื่อเลิกกิจการ

หรือกรณีอื่นใดที่ได้รับความเห็นชอบจากสำนักงาน ก.ล.ต. แต่ถ้าไม่มีกรณีดังกล่าว การชำระดอกเบี้ยและเงินต้นในระหว่างงวดหรือเมื่อครบกำหนดไถ่ถอนจะเป็นไปตามปกติที่กำหนดไว้ในหนังสือชี้ชวน

1. ตราสารหนี้จ่ายดอกเบี้ยแบบคงที่ (Fixed-rate bond)

คือ ตราสารหนี้ที่กำหนดอัตราดอกเบี้ยคงที่ตามที่ระบุไว้ตั้งแต่ตอนออกและจะคงที่ตลอดอายุของตราสารหนี้

โดยส่วนใหญ่ตราสารหนี้จะมีลักษณะการจ่ายดอกเบี้ยแบบคงที่

2. ตราสารหนี้จ่ายดอกเบี้ยแบบลอยตัว (Floating rate noteหรือ FRN)

คือ ตราสารหนี้ที่กำหนดการจ่ายอัตราดอกเบี้ยแปรเปลี่ยนไปตามอัตราดอกเบี้ยอ้างอิงหรือดัชนีอ้างอิง

เช่น อัตราดอกเบี้ยเงินฝาก อัตราดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ เป็นต้น ดังนั้น เมื่อมีการเปลี่ยนแปลงอัตราดอกเบี้ยอ้างอิงหรือดัชนีอ้างอิงดังกล่าว

จะส่งผลให้อัตราดอกเบี้ยของตราสารหนี้เปลี่ยนแปลงไปด้วย

ในกรณีที่อัตราดอกเบี้ยมีแนวโน้มสูงขึ้น ผู้ออกตราสารหนี้ย่อมต้องการออกตราสารหนี้แบบจ่ายดอกเบี้ยคงที่เพื่อป้องกันความเสี่ยงที่ต้นทุนดอกเบี้ยจะเพิ่มสูงขึ้น

ในทางตรงกันข้าม ผู้ซื้อหรือนักลงทุนจะมีความต้องการในตราสารหนี้แบบดอกเบี้ยลอยตัว

เพราะจะไม่เสียโอกาสที่จะได้รับดอกเบี้ยที่เพิ่มขึ้นตามแนวโน้มอัตราดอกเบี้ยที่สูงขึ้น

ในทำนองเดียวกัน หากอัตราดอกเบี้ยมีแนวโน้มลดลง นักลงทุนย่อมต้องการลงทุนในตราสารหนี้แบบจ่ายดอกเบี้ยคงที่

เพื่อล็อคผลตอบแทนไว้ไม่ให้ลดลงตามแนวโน้มดอกเบี้ยที่ลดลง ในขณะที่ผู้ออกก็จะอยากออกตราสารหนี้แบบจ่ายดอกเบี้ยลอยตัว

เนื่องจากมีโอกาสจะที่ต้นทุนทางการเงินจะลดลงตามแนวโน้มอัตราดอกเบี้ยที่ต่ำลง

1. ตราสารหนี้ประเภทจ่ายคืนเงินต้นเพียงครั้งเดียว ณ วันครบกำหนดไถ่ถอน

(Bullet bond) ตราสารหนี้ประเภทนี้จะจ่ายเฉพาะดอกเบี้ยในแต่ละงวดไปจนกว่าจะถึงงวดสุดท้ายที่ครบกำหนดไถ่ถอน

จึงจะชำระคืนเงินต้นพร้อมดอกเบี้ยงวดสุดท้ายให้แก่นักลงทุนหรือผู้ถือ

2. หุ้นกู้ประเภททยอยจ่ายคืนเงินต้น (Amortizing bond)

คือ ตราสารหนี้ประเภทที่ผู้ออกจะทยอยจ่ายคืนเงินต้นพร้อมดอกเบี้ยให้แก่ผู้ถือในแต่ละงวด

แทนที่จะเป็นการจ่ายคืนเงินต้นครั้งเดียวเมื่อครบกำหนดอายุดังเช่นตราสารหนี้ปกติ

1. ตราสารหนี้แปลงสภาพ (Convertible bond) เป็นตราสารหนี้ที่ให้สิทธิแก่นักลงทุนหรือผู้ถือในการแปลงสภาพจากตราสารหนี้ไปเป็นหุ้นสามัญตามอัตรา

ราคาแปลงสภาพ และเวลาที่กำหนดไว้ หุ้นกู้ประเภทนี้จะได้รับความนิยมในช่วงที่ตลาดหุ้นมีแนวโน้มที่ดีเนื่องจากหากใช้สิทธิแปลงสภาพจะทำให้ได้ราคาหุ้นที่ต่ำกว่าในตลาด

2. ตราสารหนี้ที่ผู้ออกมีสิทธิเรียกไถ่ถอนก่อนกำหนด (Callable bond)

คือ ตราสารหนี้ที่ให้สิทธิแก่ผู้ออกในการเรียกคืน (call) หรือไถ่ถอนตราสารหนี้นั้นก่อนกำหนด

ก่อนการลงทุนผู้ถือตราสารหนี้ควรจะต้องทราบเงื่อนไขการไถ่ถอนก่อนกำหนดนี้ด้วยเนื่องจากมีผลต่อผลตอบแทนของตราสารหนี้

โดยทั่วไปตราสารหนี้จะถูก Call ในกรณีที่อัตราดอกเบี้ยในตลาดลดลงจนทำให้ต้นทุนของตราสารหนี้เดิมนั้นสูงเกินควร

หรือในกรณีที่อันดับความน่าเชื่อถือของผู้ออกเพิ่มขึ้นทำให้สามารถออกตราสารใหม่ในอัตราดอกเบี้ยที่ต่ำกว่าตราสารหนี้เดิมของตน

3. ตราสารหนี้ที่ผู้ถือมีสิทธิไถ่ถอนก่อนกำหนด (Puttable bond)

หมายถึงตราสารหนี้ที่ให้สิทธิแก่ผู้ลงทุนหรือผู้ถือในการขอไถ่ถอนก่อนครบกำหนด โดยรายละเอียดของเงื่อนไขและวิธีการจะกำหนดล่วงหน้าตั้งแต่วันออกตราสารหนี้

เช่น การกำหนดว่าผู้ออกต้องดำรงอันดับความน่าเชื่อถือไม่ต่ำกว่าระดับใด และหากไม่สามารถทำได้

ผู้ถือตราสารมีสิทธิที่จะขอไถ่ถอนก่อนกำหนดเป็นต้น

1. ตราสารหนี้จากการแปลงสินทรัพย์เป็นหลักทรัพย์ (Securitized bond)

คือ ตราสารหนี้ที่เกิดจากกระบวนการแปลงสินทรัพย์ให้เป็นหลักทรัพย์ (Securitization)

โดยส่วนใหญ่จะนำสินทรัพย์ที่ก่อให้เกิดกระแสเงินรับในอนาคตมาค้ำประกันการออกตราสารหนี้

เพื่อระดมทุนไปใช้ในการขยายโครงการลงทุนอื่นของบริษัทต่อไปการจ่ายดอกเบี้ยจะมาจากกระแสเงินสดที่ได้รับจากตัวสินทรัพย์ที่นำมาแปลงนั้น

เช่น ค่าไฟฟ้าในอนาคต ค่าเดินทาง ลูกหนี้สินเชื่อต่างๆ โดยปกติตราสารหนี้ประเภทนี้จะมีอันดับความน่าเชื่อถือสูง

เนื่องจากมีสินทรัพย์ค้ำประกัน หรือมีกระบวนการเพิ่มอันดับความน่าเชื่อถืออื่น ๆ (Credit

enhancement)

2. ตราสารหนี้ประเภทไถ่ถอนเมื่อเลิกบริษัท (Perpetual Bond)

คือตราสารหนี้ที่ไม่มีวันหมดอายุ โดยจะไม่มีการกำหนดวันไถ่ถอนคืนจนกว่าบริษัทจะเลิกกิจการ

และจะมีการจ่ายดอกเบี้ยอย่างต่อเนื่องตามที่กำหนดตราสารหนี้ชนิดนี้จึงมีลักษณะกึ่งทุน

อย่างไรก็ตามปัจจุบันพบว่าตราสารหนี้ประเภทนี้มักจะมีสิทธิแฝงให้ผู้ออกสามารถไถ่ถอนก่อนครบกำหนดได้ตามระยะเวลาที่ระบุ

ส่วนประกอบหลักของตราสารหนี้ทุกประเภทนั้นจะมีเหมือนกันหมด

ดังต่อไปนี้

1. มูลค่าที่ตราไว้/ มูลค่าหน้าตั๋ว (Par value) คือ

มูลค่าเงินต้นที่ผู้ออกตราสารหนี้สัญญาจะชำระคืนให้กับผู้ลงทุนตราสารหนี้เมื่อครบกำหนดอายุไถ่ถอน

ทั้งนี้ ตราสารหนี้ส่วนใหญ่จะกำหนดPar value ที่ 1,000 บาทต่อหน่วย

2. อัตราดอกเบี้ยหน้าตั๋ว (Coupon rate) คือ อัตราดอกเบี้ยที่ผู้ออกตราสารหนี้สัญญาจะจ่ายให้กับผู้ลงทุนในตราสารหนี้ตามงวดที่กำหนดตลอดอายุของตราสารหนี้นั้น

ๆ โดยสามารถกำหนดเป็น “ดอกเบี้ยคงที่” หรือ “อัตราดอกเบี้ยลอยตัว” ก็ได้ ทั้งนี้ ดอกเบี้ยที่จะได้รับคำนวณโดยการนำ

Coupon rate คูณกับ Par valueเช่น 8% ต่อปีคูณกับ 1,000 จะได้ Coupon เท่ากับ 80 บาทส่วนอัตราดอกเบี้ยลอยตัวจะอ้างอิงกับอัตราดอกเบี้ยต่างๆ

เช่น อ้างอิงกับอัตราดอกเบี้ยเงินฝากประจำ 1 ปี(ณ เวลานั้นอยู่ที่ 0.5%) +1%เป็นต้นจะได้

Coupon rateที่ 1.5% คิดเป็น Coupon เท่ากับ 15 บาท เป็นต้น

3. งวดการจ่ายดอกเบี้ย (Coupon frequency) เป็นการระบุจำนวนงวดของการจ่ายดอกเบี้ยต่อปี

เช่น จ่ายทุก 6 เดือน (2 ครั้งต่อปี), จ่ายทุกไตรมาส (4 ครั้งต่อปี) เป็นต้นทั้งนี้

ตราสารหนี้ส่วนใหญ่ในตลาดโดยเฉพาะพันธบัตรภาครัฐจะกำหนดจ่ายดอกเบี้ยทุก 6 เดือน

4. วันที่เสนอขาย (Issue Date) คือ วันที่มีการเสนอขายตราสารหนี้นั้น

ๆ

5. วันครบกำหนดไถ่ถอน (Maturity date) คือ วันครบกำหนดอายุของตราสารหนี้ซึ่งผู้ออกจะต้องจ่ายคืนเงินต้นและดอกเบี้ยงวดสุดท้าย

(ถ้ามี) ให้กับผู้ลงทุนในตราสารหนี้

6. อายุของตราสารหนี้ (Issue Term/Tenor) ซึ่งจะมีทั้งตราสารหนี้ระยะสั้น

และ ตราสารหนี้ระยะยาว ทั้งนี้ สำหรับตราสารหนี้ภาครัฐจะใช้เกณฑ์อายุที่ 365 วันเป็นตัวกำหนด

หากอายุไม่เกิน 365 วันจะเป็นตราสารหนี้ระยะสั้น หากอายุมากกว่า 365 วัน จะเป็นตราสารหนี้ระยะยาว

ขณะที่ตราสารหนี้ภาคเอกชนจะใช้เกณฑ์อายุที่ 270 วันเป็นตัวกำหนด หากอายุไม่เกิน 270

วันจะเป็นตราสารหนี้ระยะสั้น หากอายุมากกว่า 270 วันจะเป็นตราสารหนี้ระยะยาว

7. ชื่อผู้ออกตราสารหนี้ (Issuer name) เป็นการระบุว่าใครเป็นผู้ออกตราสารหนี้นั้น

ซึ่งหลัก ๆ ก็จะมี 2 กลุ่ม ได้แก่ ภาครัฐและ ภาคเอกชน นั่นเอง

8. ประเภทของตราสารหนี้ (Type) เป็นการระบุประเภทของตราสารหนี้นั้น

เช่น หุ้นกู้มีประกัน/ไม่มีประกันหุ้นกู้ด้อยสิทธิ/ไม่ด้อยสิทธิ เป็นต้น

9. อันดับความน่าเชื่อถือ (Credit rating) เป็นข้อมูลที่แสดงถึงการประเมินความสามารถในการชำระหนี้ของผู้ออกตราสารหนี้

อันดับความน่าเชื่อถือที่สูงก็ถือว่ามีความปลอดภัยสูง หรือแปลได้ว่า มีความเสี่ยงที่จะไม่ได้รับชำระเงินต้นคืน

ค่อนข้างต่ำ อันดับความน่าเชื่อถือนี้จะประเมินจากประวัติทางการเงินและความสามารถในการชำระหนี้ของผู้ออกหุ้นกู้

โดยบริษัทจัดอันดับเครดิตเป็นผู้ทำการประเมิน

10. เงื่อนไขพิเศษ (Options)เป็นการระบุถึงสิทธิพิเศษที่ให้แก่ผู้ออกตราสารหนี้

/ ผู้ลงทุนตราสารหนี้ ในการเลือกที่จะปฏิบัติตามเงื่อนไขที่กำหนดไว้หรือไม่ เช่น ผู้ออกมีสิทธิในการไถ่ถอนตราสารหนี้ก่อนกำหนด

(Call option), ผู้ลงทุนมีสิทธิในการขายคืนตราสารหนี้ก่อนกำหนด (Put option), ผู้ลงทุนมีสิทธิในการแปลงสภาพของตราสารหนี้

(Convert option) เป็นต้น

11. ข้อสัญญา (Covenants) เป็นเงื่อนไขที่ผู้ออกหุ้นกู้จะต้องปฏิบัติ

(Affirmative covenants) หรือ ต้องไม่ปฏิบัติ (Negative covenants) สิ่งหนึ่งสิ่งใดก็ตาม

เพื่อรักษาประโยชน์ของผู้ลงทุนในตราสารหนี้นั้น ๆ เช่น กำหนดให้ผู้ออกตราสารหนี้จะต้องดำรงอัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้น

(debt to equity ratio) ให้ไม่เกินอัตราที่ระบุไว้ เป็นต้น

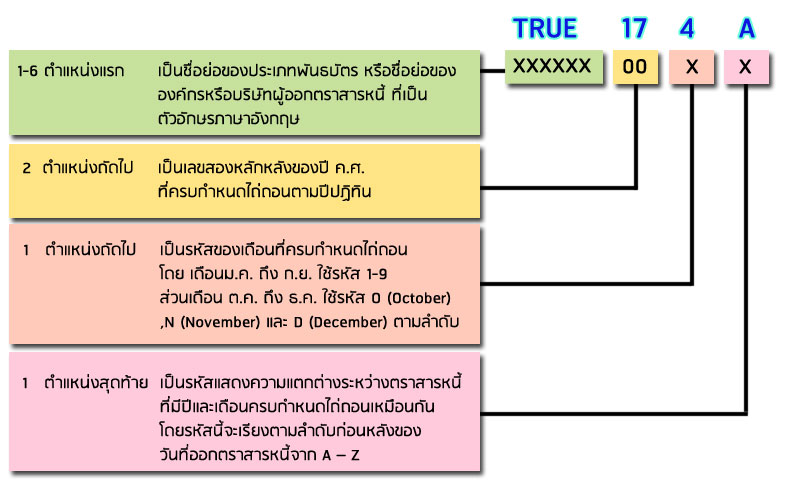

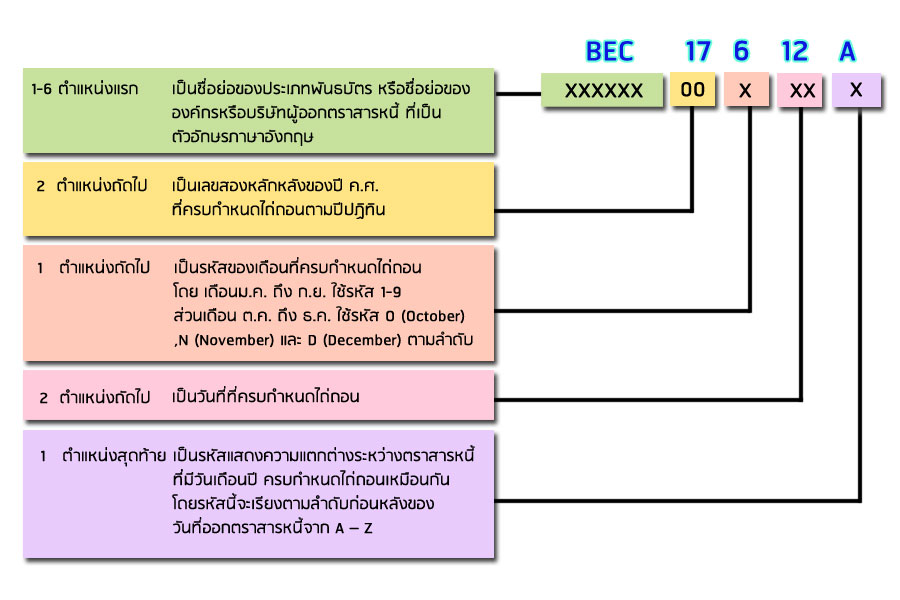

เนื่องจากจำนวนรุ่นของตราสารหนี้ทั้งภาครัฐและภาคเอกชนที่ออกเสนอขายในตลาดมีเป็นจำนวนมาก

ดังนั้น จึงจำเป็นที่จะต้องมีการกำหนดสัญลักษณ์ของตราสารหนี้ให้มีมาตรฐานเดียวกัน เพื่อสื่อความหมายให้ทุกฝ่ายที่เกี่ยวข้องได้เข้าใจตรงกัน

ThaiBMA ได้กำหนดมาตรฐานสัญลักษณ์ตราสารหนี้และประกาศใช้เมื่อปี 2543 ตั้งแต่ยังมีสถานะเป็นศูนย์ซื้อขายตราสารหนี้ไทย

(ThaiBDC) หลังจากเปลี่ยนสถานะเป็นสมาคม ThaiBMA ได้ปรับปรุงมาตรฐานการกำหนดสัญลักษณ์ตราสารหนี้

เพื่อให้รองรับตราสารหนี้ระยะสั้นที่สำนักงาน ก.ล.ต. กำหนดให้ต้องขึ้นทะเบียนกับ ThaiBMA

โดยประกาศใช้ในปี 2549 และเพื่อรองรับปริมาณการออกตราสารหนี้ที่เพิ่มมากขึ้น ThaiBMA

ได้ปรับปรุงสัญลักษณ์ตราสารหนี้อีกครั้ง ซึ่งจะมีผลใช้บังคับในวันที่ 1 มกราคม 2551

โดยสาระสำคัญที่เปลี่ยนแปลงไปจากมาตรฐานที่ประกาศใช้ในปี 2549 นั้นประกอบด้วย

- การขยายชื่อย่อของบริษัทหรือองค์กรที่ออกตราสารหนี้จากที่กำหนดให้มีได้ไม่เกิน 4

ตำแหน่งเป็นไม่เกิน 6 ตำแหน่ง และในกรณีที่ผู้ออกเป็นบริษัทในตลาดหลักทรัพย์ ฯ ก็ให้ใช้ชื่อย่อเดียวกันกับที่ใช้อ้างอิงในหุ้นสามัญ

- หลักเกณฑ์การกำหนดสัญลักษณ์ที่ปรับปรุงใหม่จะใช้เหมือนกันทั้งตราสารหนี้ภาครัฐและเอกชน

ได้แก่ หลักเกณฑ์สำหรับตราสารหนี้ระยะยาว ระยะสั้น และตราสารหนี้ประเภทไถ่ถอนเมื่อเลิกบริษัท

(Perpetual Bond) การเปลี่ยนแปลงข้างต้น ส่งผลให้สัญลักษณ์ตราสารหนี้มีความยาวสูงสุดเพิ่มขึ้นเป็น

12 ตัวอักษร จากเดิมที่ไม่เกิน 8 ตัวอักษร

ตัวอย่าง

ตราสารหนี้ระยะยาว

สัญลักษณ์ TRUE174A หมายถึง หุ้นกู้ระยะยาวของบริษัท

ทรู คอร์ปอเรชั่น จำกัด (มหาชน) ครบกำหนดไถ่ถอนในเดือนเมษายน ค.ศ. 2017 เป็นหุ้นกู้รุ่นแรกของบริษัทที่ครบกำหนดไถ่ถอนในเดือนและปีดังกล่าว

ตราสารหนี้ระยะสั้น

สัญลักษณ์ BEC17612A หมายถึง ตั๋วแลกเงินของบริษัท บีอีซี

เวิลด์ จำกัด (มหาชน) ครบกำหนดไถ่ถอนในวันที่ 12 มิถุนายน ค.ศ. 2017 เป็นหุ้นกู้รุ่นแรกของบริษัทที่ครบกำหนดไถ่ถอนในวัน

เดือนและปีดังกล่าว